台股ETF的美麗是來自它的「無腦」,而它的哀愁則來自它的「無聊」。

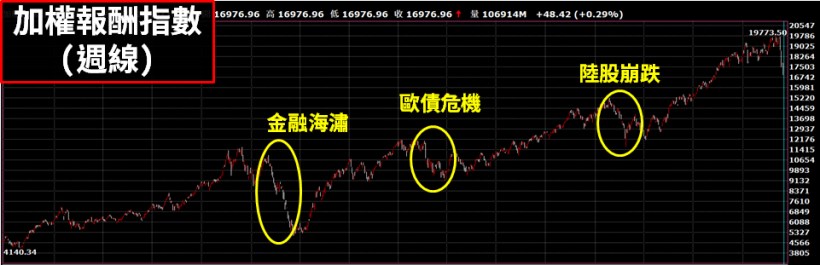

以台股最具代表性的ETF「元大台灣50」(0050)為例,因為它幾乎與大盤漲跌同步,所以投資人只要關心指數就好,根本無須去研究超過1,500家上市櫃公司的財務報表,也不必去研判各公司未來的成長潛力。萬一看錯行情時,它又不像期貨或選擇權,有保證金不足的斷頭風險,以及每個月,甚至每周結算的認賠壓力,因為只要抱牢它,不只每年至少都有股息可以領,也應該總有解套的一天。套句馬英九前總統最愛用的句型:這不叫「無腦」,什麼才叫「無腦」?「無腦」為什麼美麗?因為就「無惱」了,再也沒有煩惱了。人生有太多要煩惱的事,舉凡學業、工作、事業、家庭、健康、夢想等等,都必須花很多時間和精力去解決、去完成,如果投資理財又讓人焦慮不安,肯定會嚴重影響心情,進而傷害生活品質。如果能用一個簡單無腦的方式來投資,而且可以輕鬆獲利的話,不就可以把精力省下來,去解決其他人生的煩惱了嗎?

不過,因為「無腦」,可能會別人嘲笑,這是投資人要學習承受的。我舉幾則個人的實例,與大家分享。有一次某雜誌邀我去上課兩小時,每個來參加的學員則要繳1,600元。主辦單位事先把我的Power Point檔案傳給學員,結果有一半的人要求退費,因為他們認為太簡單,看完檔案就會了,幹嘛浪費錢來參加?但是,上課結束後,有個學員站起來表達他的感謝,他說:「這是我繳錢上課以來,第一次從頭到尾聽得懂,而且很容易去執行。」誰說聽不懂才值得花錢呢?還有一次,有個證券業的朋友打電話來,要我報他一支明牌。我跟他推薦0050,他居然很生氣地說:「你根本就在敷衍我。」然後狠狠掛了我的電話。後來,當年因為承銷工作認識的同事、同業、客戶都不喜歡跟我聚餐,因為只要聊到股票,我只能分享0050,而根本無法報任何明牌給他們。鄧小平說:「管牠黑貓白貓,會抓老鼠的,就是好貓。」管它無腦還是有學問,只要能賺錢就好,不是嗎?

「無腦」的副作用就是「無聊」。有一次演講結束,一位聽眾起身問我:「這支股票,好像很無聊耶!」此話一出,全場爆出如雷的笑聲。我說:「我完全同意你的說法,但是我認為人生有太多有趣的事可以去做,而不該把時間和精力花在投資理財上。如果你只有買賣股票這個興趣,我就不會推薦你買0050,因為真的很無聊,但希望你這個興趣真的能幫你賺到錢,而且就算套牢也不會焦慮。」還有一次,某財經電視台要來我家採訪我,特別約了下午一點鐘來,希望拍我操盤的畫面。我聽了他們的要求,暗自覺得很可笑。果不其然,攝影師一進門就很訝異,我們家怎麼沒有整面的電視牆?又沒有看盤的顯示器,而且我根本沒在看盤!我跟來訪的記者說:「買0050需要每天看盤嗎?剛剛NBA轉播才結束,不然或許你們可以拍我看球賽的畫面。」

我常在演講中提到,我在2016年3月才買了第一支智慧手機,台下聽眾都覺得不可思議,很多人都立刻問我:「難道你都不出門嗎?如果出門的話,難道你都不必關心股市行情嗎?」關於這個問題,我還是用同一種回答:「買0050需要無時無刻看盤嗎?」大家這才恍然大悟。為什麼最後還是買了智慧手機呢?因為原來的Nokia手機在當年一月有一天爆冷時終於當機了,而當時早就沒有只能通話的「智障」手機可買了,當然只能買「智慧」手機了。

很多人接著問:「這麼無聊,你怎麼忍受得了?」一般投資人買賣股票的成就感來自「買在最低點,賣在最高點」,或是買到「每天漲停板的股票」。請問,你是常常都能享受到這種判斷正確無誤的快感,還是常常處於焦慮的狀態中,但結果卻是經常賠錢呢?如果你是前者,請繼續用你的方法,否則情願「無聊」也比「焦慮」要好吧?我拿兩部經典老片來做個比喻。一般投資人都以為自己是《捍衛戰士》裡的湯姆克魯斯,駕著戰鬥機,上沖下洗,神勇無比,但請問現實人生中有幾個人會開戰鬥機?我情願是《航站情緣》裡的湯姆漢克斯,搭著別人開的民航機,安安穩穩地來到目的地。開戰鬥機很刺激,但很難又很危險,搭飛機很無聊,但簡單又安全。前者就是「選股」,後者則是「選市」(買台股ETF)。

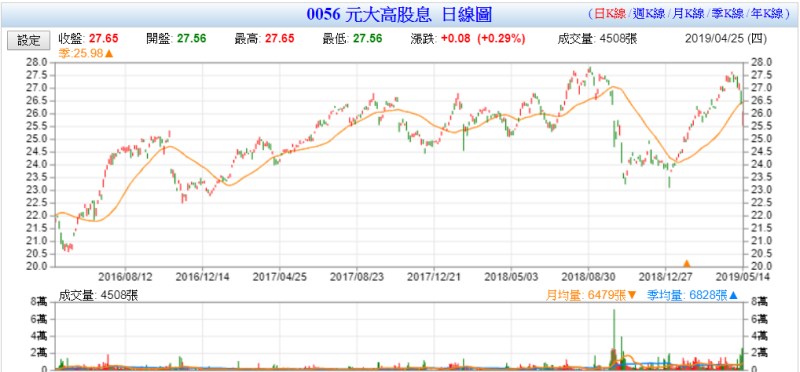

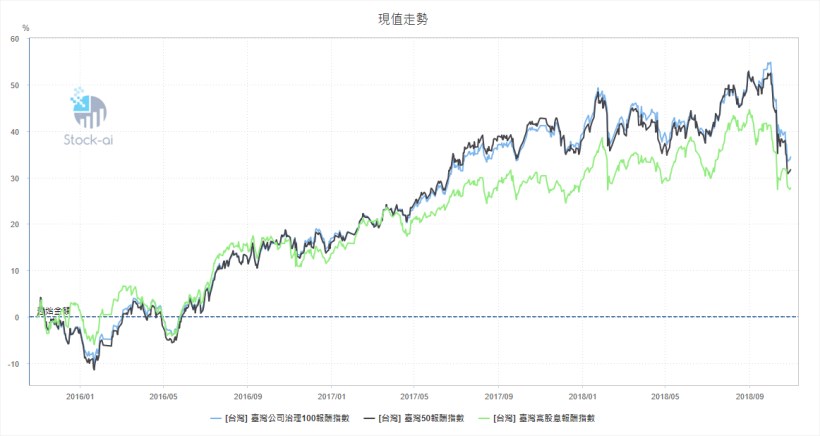

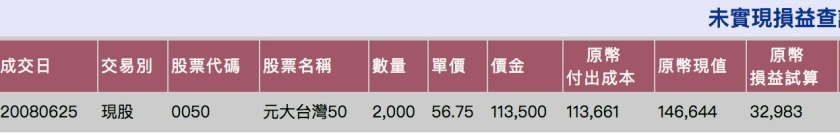

「無聊」開始很哀愁,但可以輕鬆賺到錢,反而又是一件美麗的事了。怎麼賺錢呢?這時,就要「無懼」了。以操作0050為例,只要參考大盤的日K值就好了,謹記「日K<20,買;日K>80,賣」。然而,很多人在下跌過程中卻不敢買,因為很難違抗人性中的「恐懼」。股票買賣不就是「買低賣高」才能賺錢嗎?結果大家在低檔不敢買,反而常常「追高殺低」,怎麼可能不賠錢呢?我舉最近一次日K<20的實例來做說明。去年12月6~8日三天都來到日K<20的情形,當時不只最低來到10322點,還跌破了季線,很多人嚇得要死,以為要跌破萬點了。然而,這就是近期的低點,這三天0050的收盤價都不到81元。只要你無所畏懼地在當時買進,後來不管怎麼賣,都是賺錢的。你敢在那三天買個股,或許賺更多,但萬一選錯股,卻還是有可能賠錢。買0050不會賺最多,但一定會有賺。

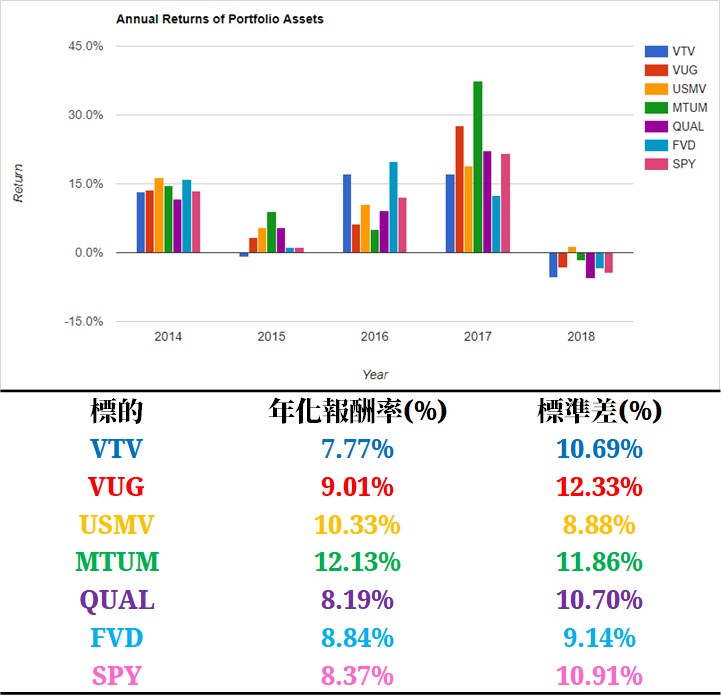

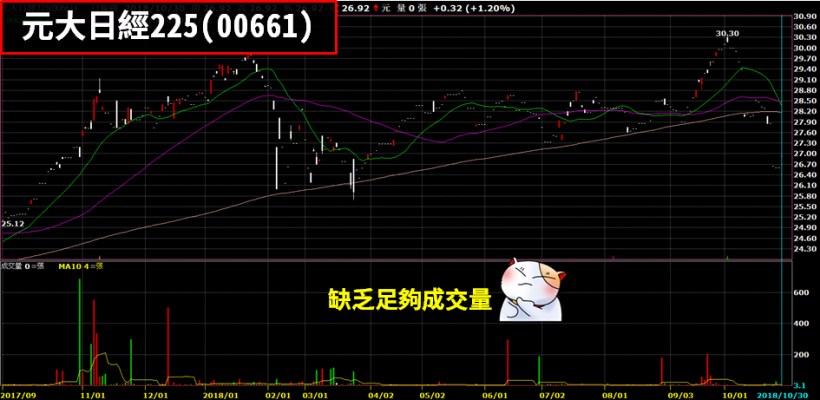

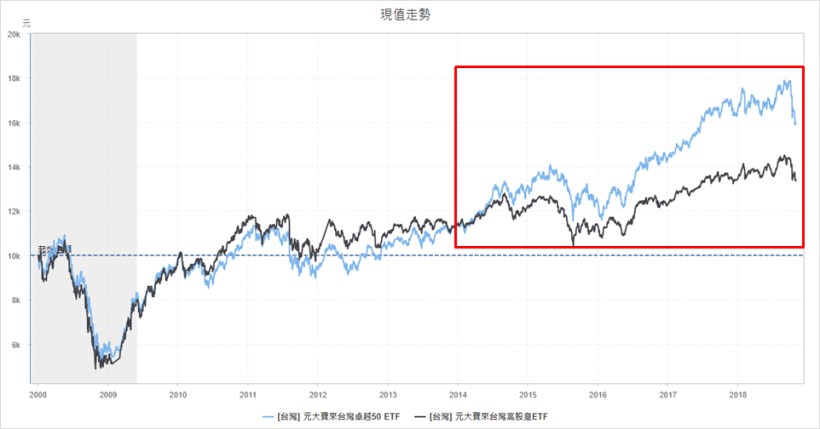

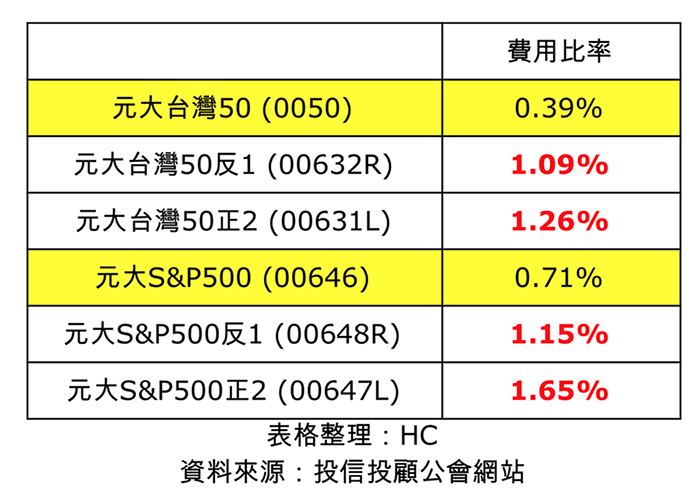

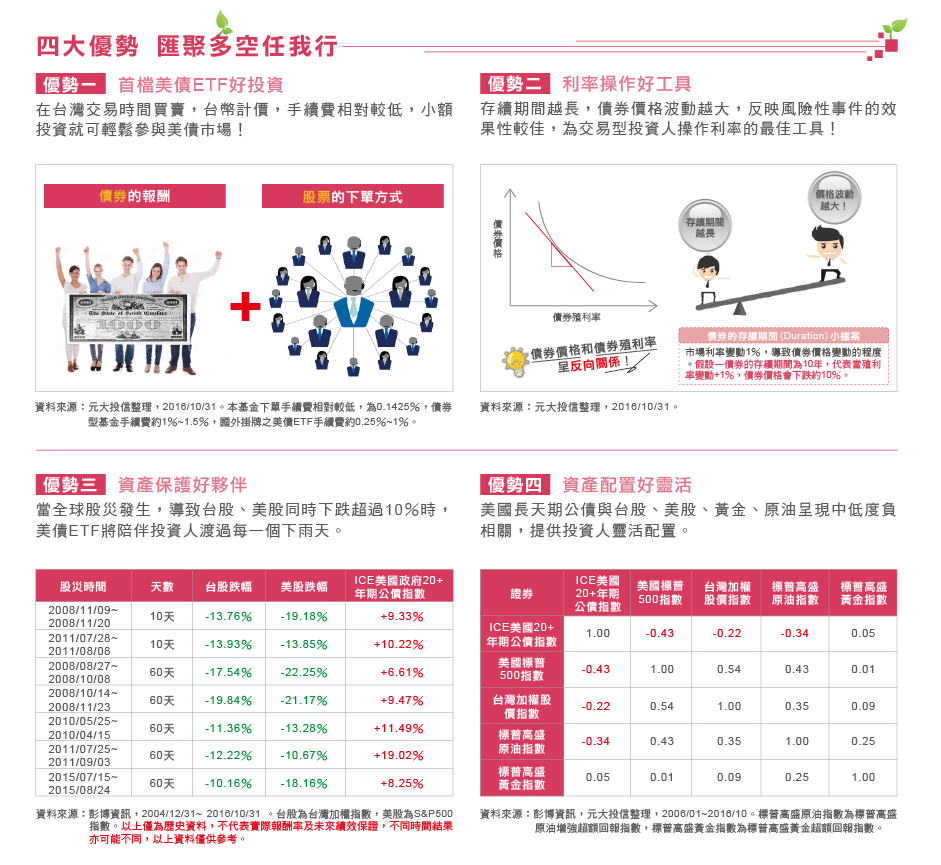

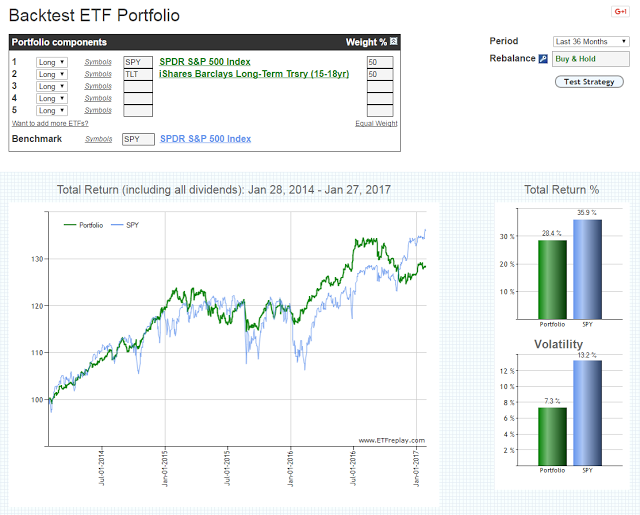

有人問我,日K<20買0050能夠保證賺錢嗎?我說,當然不能保證,但是萬一套牢,每年還有穩定股息可以領,而且絕對不會下市變壁紙,這樣就不會讓你過度焦慮,甚至還可以用樂活的態度來面臨套牢的狀況。只要「無腦」投資,忍受「無聊」,再「無懼」進場,靠ETF賺錢,真的一點都不難。最後,你或許會納悶,我為何只提「台股」ETF呢?因為一來大部分都有股息可以領,二來我也只懂台股,而其他的ETF一來大部分沒有股息,二來我都不懂。台股ETF就能讓你賺到錢,又何必懂那麼多?

撰文者:施昇輝

請點”加入好友“加入“上班族財富自由的秘密“,就能收到重要財商資訊,我們一起當富朋友吧

部落格版主:郭勁

歡迎加入我的LINE ID:【@cpv0241x】

手機請直接點擊→https://line.me/R/ti/p/%40cpv0241x

Email: kuoikuei@gmail.com